Nachdem Großbritannien am 31. Jänner 2020 aus der EU ausgetreten ist, war es bis zum Ablauf der Übergangsfrist in steuerlicher Hinsicht weiterhin als Mitgliedsstaat zu behandeln. Die angesprochene Übergangsfrist endet jedoch mit 31. Dezember 2020, weswegen Großbritannien ab 1. Jänner 2021 als Drittstaat zu behandeln ist. In diesem Artikel finden Sie einen kurzen Überblick über die Änderungen aufgrund des BREXIT für User*innen von SIS-REWE Go.

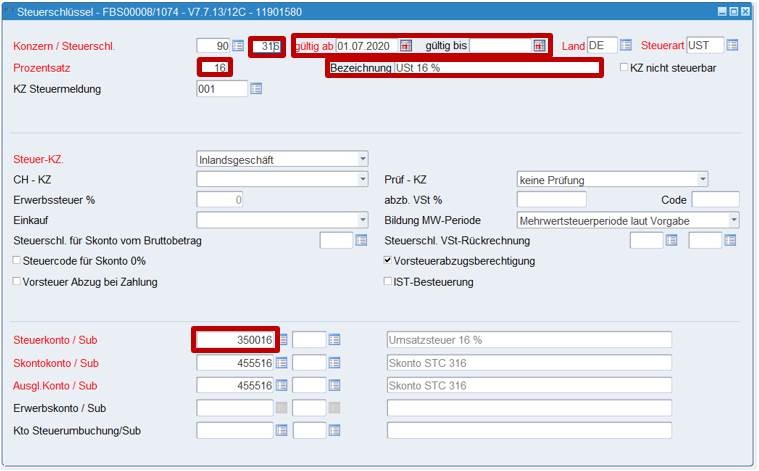

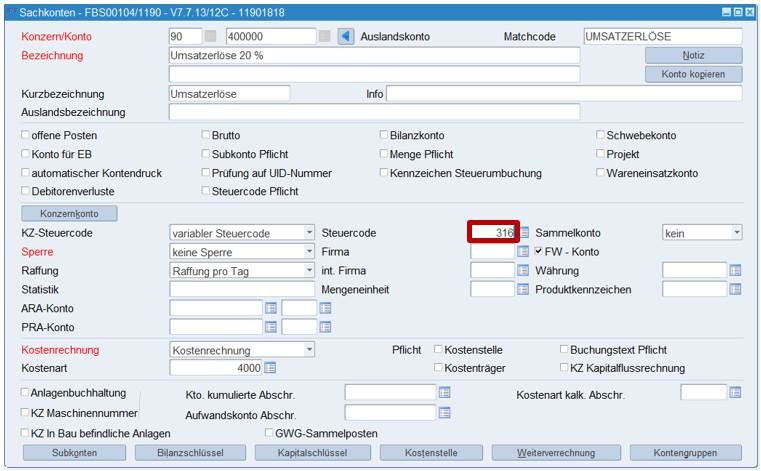

Änderungen Mehrwertsteuer

Da Großbritannien ab 1. Jänner 2021 als Drittland anzusehen ist, sind Lieferungen in das Vereinigte Königreich als Ausfuhrlieferungen gemäß § 6 Abs. 1 Z 1 iVm § 7 Abs. 1 UstG 1994 zu deklarieren, anstatt wie bisher als innergemeinschaftliche Lieferungen gemäß Art 6 Abs. 1 iVm Art. 7 Abs. 1 UstG 1994.

Genauso sind Lieferungen aus Großbritannien grundsätzlich als Einfuhr gemäß § 1 Abs. 1 3 UstG 1994 zu deklarieren, anstatt wie bisher als innergemeinschaftlicher Erwerb gemäß Art. 1 UstG 1994. Der Vorsteuerabzug für Einfuhren ist unter Voraussetzung von § 12 Abs. 1 Z 2 UstG 1994 möglich.

Eine Ausnahme bilden Lieferungen von bzw. nach Nordirland, diese sind auch nach 31. Dezember 2020 als innergemeinschaftliche Lieferungen bzw. Erwerbe zu behandeln.

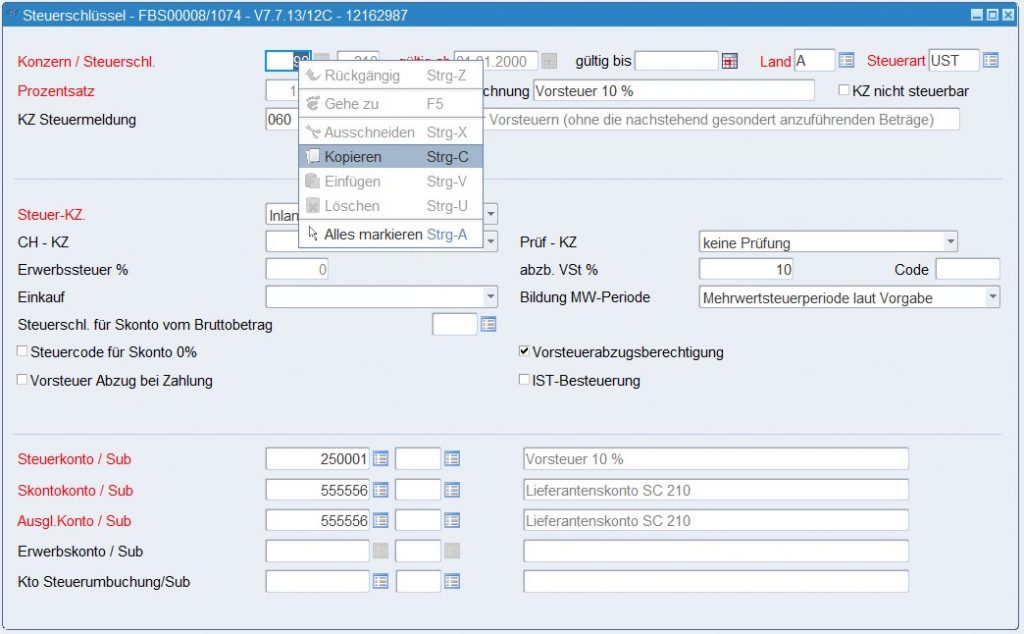

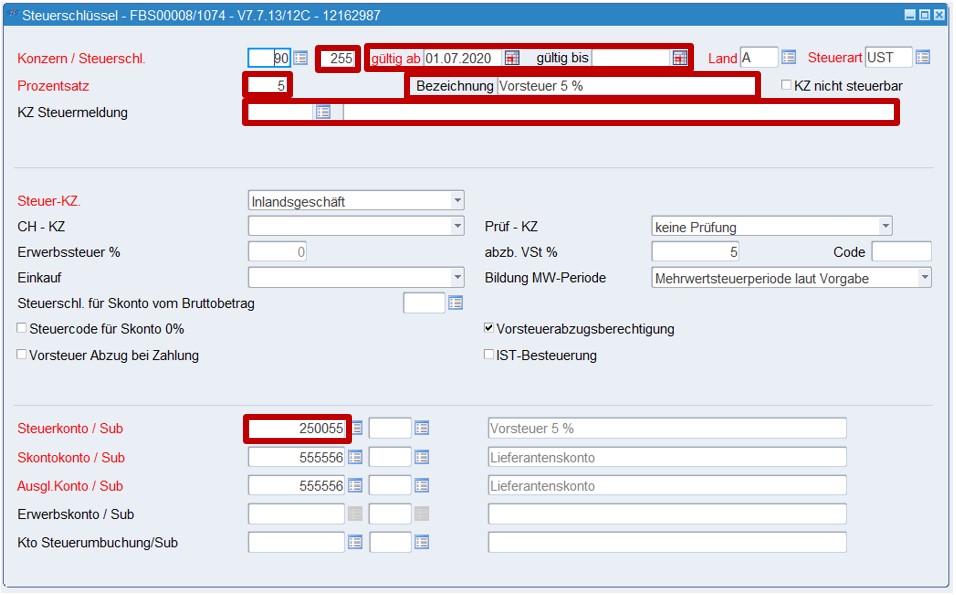

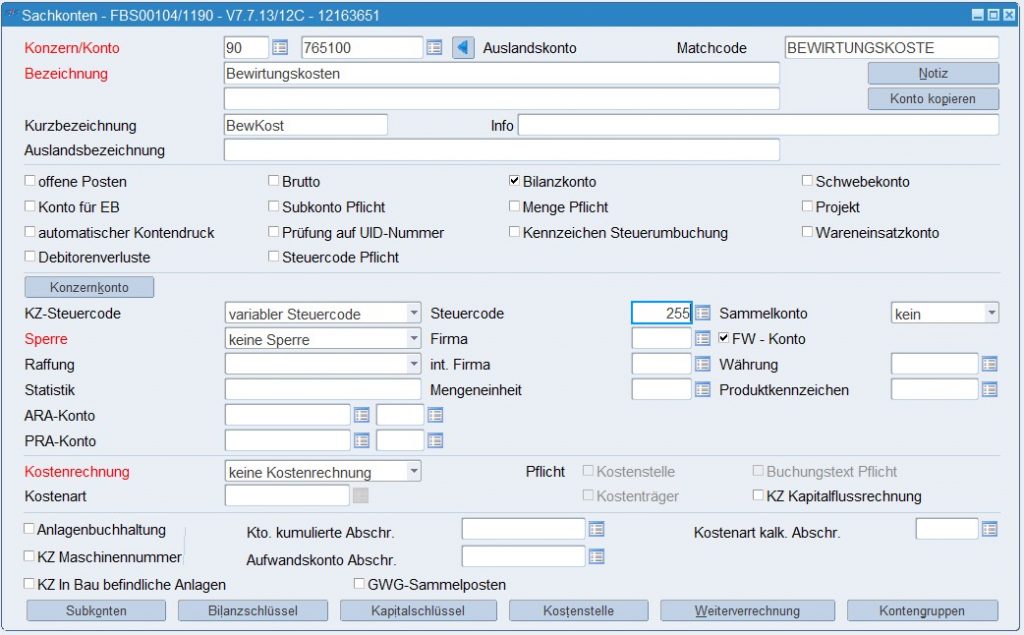

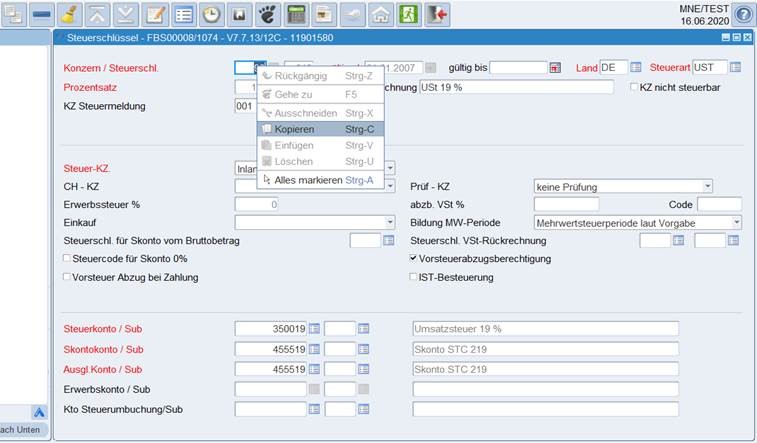

Die Kurzanleitung, wie Steuersätze in SIS-REWE Go verändert/neu angelegt werden können, finden Sie hier.

Änderungen UID-Nummern und Zusammenfassende Meldung

Auch britische UID-Nummern mit dem Präfix „GB“ gelten ab 1. Jänner 2021 nicht mehr als UID-Nummer eines Mitgliedstaates (ausgenommen sind auch hier UID-Nummern nordirischer Unternehmen, diese enthalten den Ländercode „XI“).

Dadurch können auch UID-Nummern mit dem Präfix „GB“ nach dem 31. Dezember 2020 nicht mehr in die Zusammenfassende Meldung aufgenommen werden bzw. bei Bestätigungsverfahren validiert werden. Lediglich Anpassungen betreffend Meldezeiträumen vor dem 1. Jänner 2021 sind weiterhin möglich.

Änderungen MOSS/eVAT

Außerdem kann ab 1. Jänner 2021 auch der MOSS (Mini-One-Stop-Shop) für Dienstleistungen in das Vereinigte Königreich nicht mehr verwendet werden.

In Großbritannien ansässige Unternehmen müssen des Weiteren in der EU steuerbare Dienstleistungen ab dem 1. Jänner 2021 über das „Drittlandsschema“ gemäß § 25a UstG 1994 erklären.

Änderungen SEPA-Zahlungsverkehr

Großbritannien bleibt zwar weiterhin über SEPA-Überweisungen und SEPA-Lastschriften erreichbar, jedoch sind betreffende Zahlungen nicht mehr preisreguliert. Außerdem sind aufgrund des Austritts auch die Bestimmungen der EU-Geldtransferverordnung für Nicht EWR-Staat einzuhalten.

Betroffen sind Zahlungen mit IBAN beginnend mit „GB“ oder „GI“, sowie BICs mit „GB“ bzw. „GI“ an 5. und 6. Stelle.

Um zu verhindern, dass ungewollterweise zu hohe Spesen bei einer SEPA-Zahlung von bzw. nach Großbritannien anfallen, wird in SIS-REWE im Protokoll eine Meldung ausgegeben, die Sie auf mögliche Kosten aufmerksam macht. Soll keine SEPA-Überweisung bzw. -Lastschrift mit dem entsprechenden Konto erfolgen, kann bei den Bankverbindungen die Option „Keine SEPA-Bankverbindung“ ausgewählt werden.

Weitere Informationen zu den hier angegebenen Änderungen sowie zu weiteren Änderungen finden Sie in den unten angegebenen Quellen.

Sollten Sie Unterstützung bei Umstellungen bezüglich der Änderungen aufgrund des BREXIT in SIS-REWE Go benötigen, wenden Sie sich einfach unter informatik@sisworld.com an unsere Helpline.

Quellen

https://www.bmf.gv.at/public/top-themen/brexit/steuern-brexit.html